Bien que la notion d’assurance automobile semble simple et courante, la complexité juridique qui l’accompagne peut être déroutante pour beaucoup, encore plus lorsqu’il est question des obligations légales liées à cette même assurance. Comprendre ces obligations, c’est naviguer à travers un dédale d’ordonnances juridiques, de réglementations et de dispositions contractuelles. C’est comprendre ce qui est exigé des automobilistes par la loi et ce que les compagnies d’assurance sont tenues de fournir en termes de couverture. C’est un monde de primes, de garanties, de responsabilités et de dédommagements. Un monde qui mérite d’être exploré en détail pour en saisir tous les enjeux.

Plan de l'article

Assurance auto : état des lieux

Dans le contexte de l’assurance automobile, pensez à bien comprendre les enjeux qui sous-tendent cette obligation légale. L’assurance automobile vise à protéger tant les conducteurs que les tiers impliqués dans un accident de la route. Elle offre une couverture financière en cas de dommages matériels ou corporels causés par un véhicule assuré.

A découvrir également : Trouver la lettre 48N : adresses et démarches en France

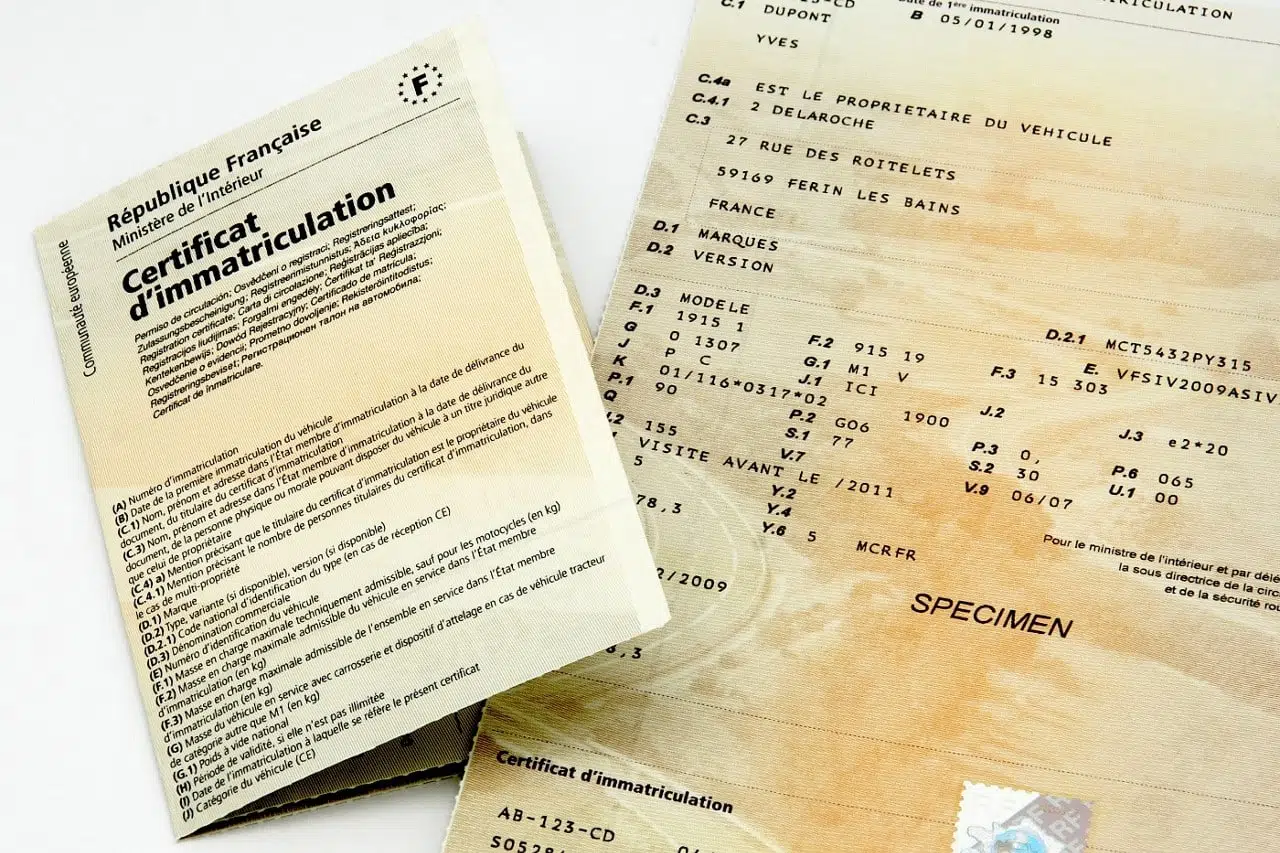

En France, l’obligation d’assurer son véhicule est régie par le Code des Assurances et le Code de la Route. Tout propriétaire d’un véhicule terrestre à moteur doit souscrire une assurance responsabilité civile, aussi connue sous le nom d’assurance au tiers. Cette assurance garantit la prise en charge des dommages causés aux autres usagers de la route en cas d’accident.

Il existe aussi différentes garanties facultatives qui peuvent être ajoutées à l’assurance obligatoire pour une protection accrue du conducteur et du véhicule. Parmi ces garanties figurent notamment l’assurance tous risques, qui couvre non seulement les dommages causés aux tiers mais aussi ceux subis par le conducteur et sa voiture.

A découvrir également : Les avantages d'un constat à imprimer prérempli pour gagner du temps

Pour choisir la meilleure assurance automobile, pensez à bien évaluer ses propres besoins en termes d’économie, donc veux dire également s’adaptera mieux à votre situation personnelle.

Pour bien comprendre ses obligations légales concernant l’achat obligatoire, ne pas forcément entrer dans ce monde complexe de l’assurance automobile et choisir la meilleure option, pensez à bien se familiariser avec les termes utilisés dans ce domaine. Prendre le temps de s’informer permettra d’éviter les mauvaises surprises en cas d’accident et de faire des choix éclairés pour une protection optimale. L’assurance automobile ne doit jamais être considérée comme une formalité administrative, mais plutôt comme un moyen essentiel pour assurer sa sécurité et celle des autres sur la route.

Obligations légales en assurance auto

Dans le cadre des obligations légales de l’assurance automobile, il faut divers éléments qui en découlent. Effectivement, souscrire une assurance automobile va bien au-delà de la simple formalité administrative. C’est un acte responsable qui vise à garantir la sécurité et la protection tant du conducteur que des tiers impliqués dans un éventuel accident de la route.

En France, conformément au Code des Assurances et au Code de la Route, tout propriétaire d’un véhicule terrestre à moteur doit obligatoirement souscrire une assurance responsabilité civile aussi connue sous le nom d’assurance au tiers. Cette forme d’assurance couvre les dommages causés aux autres usagers de la route en cas d’accident où vous êtes responsable. Elle garantit ainsi une indemnisation adéquate pour les préjudices subis par autrui.

Il faut souligner qu’en cas de non-respect de cette obligation légale, les sanctions peuvent être sévères. L’amende peut atteindre jusqu’à 3 750 euros et entraîner une suspension voire même une annulation du permis de conduire. En cas d’accident avec blessures ou dommages matériels importants sans avoir souscrit à l’assurance requise, le conducteur sera tenu personnellement responsable financièrement pour réparer les préjudices causés.

Il faut noter qu’il existe différentes options facultatives permettant aux conducteurs d’étendre leur niveau de protection grâce à des garanties complémentaires comme l’assistance dépannage ou encore la garantie du conducteur. Ces options facultatives offrent un niveau supplémentaire de tranquillité d’esprit et peuvent être adaptées à chaque situation spécifique.

Il faut comparer les offres des différentes compagnies d’assurance pour trouver la meilleure couverture au meilleur prix.

Souscrire une assurance automobile conformément aux obligations légales françaises revêt une importance capitale pour assurer sa sécurité sur la route et celle des autres usagers. L’assurance au tiers constitue le minimum requis par la loi, mais il est possible d’étendre cette protection grâce à des options facultatives selon les besoins individuels. Prendre le temps de comprendre ces obligations légales permettra aux conducteurs d’être pleinement informés et de faire les choix appropriés pour leur tranquillité d’esprit lorsqu’ils prennent le volant.

Les garanties auto à connaître

Passons en revue les différentes garanties d’assurance automobile qui s’offrent à vous pour compléter votre couverture de responsabilité civile obligatoire.

La première option facultative souvent proposée est la garantie dommages tous accidents. Cette garantie prend en charge les réparations de votre propre véhicule, même si vous êtes responsable de l’accident. Elle offre une protection plus étendue en cas de collision, vandalisme ou acte de malveillance. C’est une option idéale pour ceux qui veulent protéger leur investissement et éviter des dépenses financières importantes.

Il y a la garantie vol. Comme son nom l’indique clairement, elle couvre le vol total du véhicule ainsi que différents types d’actes de vandalisme tels que les dégradations volontaires ou encore les tentatives d’effraction.

Une autre garantie importante est la garantie incendie, qui intervient lorsque votre voiture est endommagée par un incendie accidentel ou criminel.

Les conducteurs peuvent aussi choisir d’inclure dans leur contrat une protection juridique. Cette garantie assure l’accompagnement juridique en cas de litige lié à un accident automobile. Elle peut prendre en charge les frais engagés lors d’une procédure judiciaire et offrir des conseils juridiques précieux.

Il ne faut pas oublier non plus la possibilité d’inclure une garantie bris de glace. Cette dernière permettra le remplacement ou la réparation des vitres endommagées de votre véhicule suite à un impact, que ce soit par une pierre projetée sur la route ou tout autre incident.

Vous devez mentionner l’existence de différentes options pour protéger les occupants du véhicule. La garantie du conducteur permettra une indemnisation en cas d’accident responsable tandis que la garantie des passagers couvrira les dommages corporels subis par vos passagers.

Vous devez bien comprendre ces options avant de signer un contrat afin d’être pleinement informé et assuré sur la route.

Comment choisir la meilleure assurance auto

Voici quelques conseils pratiques pour vous aider à choisir la meilleure assurance automobile qui correspondra à vos besoins spécifiques.

Vous devez bien évaluer votre situation personnelle et vos habitudes de conduite. Si vous utilisez votre voiture quotidiennement pour aller travailler dans une zone urbaine très fréquentée, vous aurez peut-être besoin d’une couverture plus étendue que quelqu’un qui l’utilise occasionnellement pour des trajets courts en milieu rural.

Prenez le temps de comparer les offres des différentes compagnies d’assurance. Ne négligez pas cette étape cruciale car elle peut faire toute la différence en termes de prix et de qualité des services proposés. N’hésitez pas à demander des devis détaillés afin d’avoir une vision claire des garanties incluses ainsi que du montant de la prime annuelle.

Lorsque vous comparez les offres, veillez aussi à prendre en compte la réputation et la solidité financière de l’assureur. Il est préférable d’opter pour une compagnie reconnue et fiable, même si cela signifie parfois payer un peu plus cher. En cas d’accident ou de sinistre, il est crucial que votre assureur puisse répondre rapidement et efficacement à vos besoins.

Pensez aussi à vérifier les conditions générales du contrat avant de signer quoi que ce soit.